Der Endwert ist der geschätzte Wert eines Unternehmens über den expliziten Prognosezeitraum hinaus. Es ist ein kritischer Teil des Finanzmodells. Arten von Finanzmodellen Die häufigsten Arten von Finanzmodellen sind: 3-Kontoauszugsmodell, DCF-Modell, M & A-Modell, LBO-Modell, Budgetmodell. Entdecken Sie die Top-10-Typen, die normalerweise einen großen Prozentsatz des Gesamtwerts eines Unternehmens ausmachen. Es gibt zwei Ansätze für die DCF-Endwertformel: (1) ständiges Wachstum und (2) Mehrfachausgang.

Bild: Business Valuation Course von Finance.

Warum wird ein Endwert verwendet?

Beim Erstellen eines Discounted Cash Flow / DCF-Modells gibt es zwei Hauptkomponenten: (1) den Prognosezeitraum und (2) den Endwert.

Der Prognosezeitraum für ein normales Unternehmen beträgt in der Regel 3 bis 5 Jahre (kann jedoch in einigen Geschäftsbereichen wie Öl und Gas oder Bergbau viel länger sein), da dies eine angemessene Zeit ist, um detaillierte Annahmen zu treffen. Alles darüber hinaus wird zu einem echten Ratespiel, bei dem der Endwert ins Spiel kommt.

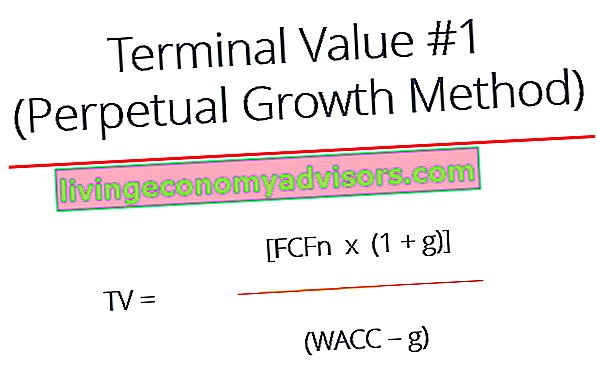

Was ist die DCF-Terminalwertformel für ewiges Wachstum?

Die Methode des ewigen Wachstums zur Berechnung einer Endwertformel ist die bevorzugte Methode unter Akademikern, da sie die mathematische Theorie hinter sich hat. Bei dieser Methode wird davon ausgegangen, dass das Unternehmen weiterhin einen Free Cash Flow (FCF) generiert. Der Cash Flow Cash Flow (CF) ist die Zunahme oder Abnahme des Geldbetrags, über den ein Unternehmen, eine Institution oder eine Einzelperson verfügt. In der Finanzbranche wird der Begriff verwendet, um den Geldbetrag (Währung) zu beschreiben, der in einem bestimmten Zeitraum generiert oder verbraucht wird. Es gibt viele Arten von CF in einem normalisierten Zustand für immer (Perpetuity Perpetuity Perpetuity ist eine Cashflow-Zahlung, die auf unbestimmte Zeit fortgesetzt wird. Ein Beispiel für eine Perpetuity ist die britische Staatsanleihe Consol. Obwohl die Summe).

Die Formel zur Berechnung des Endwerts für das ewige Wachstum lautet:

TV = (FCFn x (1 + g)) / (WACC - g)

Wo:

TV = Endwert

FCF = Free Cash Flow

g = fortwährende Wachstumsrate von FCF

WACC = gewichtete durchschnittliche Kapitalkosten WACC WACC ist der gewichtete durchschnittliche Kapitalkostensatz eines Unternehmens und repräsentiert die gemischten Kapitalkosten einschließlich Eigenkapital und Schulden. Die WACC-Formel lautet = (E / V x Re) + ((D / V x Rd) x (1-T)). Dieses Handbuch bietet einen Überblick darüber, was es ist, warum es verwendet wird, wie es berechnet wird, und bietet einen herunterladbaren WACC-Rechner

Was ist die Exit Multiple DCF Terminal Value Formula?

Beim Exit-Multiple-Ansatz wird davon ausgegangen, dass das Geschäft für ein Vielfaches einer bestimmten Metrik verkauft wird (z. B. EBITDA EBITDA EBITDA oder Ergebnis vor Zinsen, Steuern, Abschreibungen und Amortisationen ist der Gewinn eines Unternehmens, bevor einer dieser Nettoabzüge vorgenommen wird. Das EBITDA konzentriert sich auf die operativen Entscheidungen eines Unternehmens, weil es die Rentabilität des Unternehmens aus dem Kerngeschäft vor den Auswirkungen der Kapitalstruktur betrachtet. Formel, Beispiele) basierend auf derzeit beobachteten vergleichbaren Handelsmultiplikatoren Comps - Vergleichbare Handelsmultiplikatoren Die Analyse vergleichbarer Handelsmultiplikatoren (Comps) umfasst die Analyse von Unternehmen mit ähnlichen Geschäftstätigkeiten , Finanz- und Eigentümerprofile, um ein nützliches Verständnis von: Operationen, Finanzen, Wachstumsraten, Margendrends, Investitionen, Bewertungsmultiplikatoren, DCF-Annahmen und Benchmarks für einen Börsengang für ähnliche Unternehmen zu vermitteln.

Die Formel zur Berechnung des Exit-Multiple-Terminal-Werts lautet:

TV = Finanzmetrik (z. B. EBITDA) x Handelsmultiplikator (z. B. 10x)

Welche Terminalwertmethode ist häufiger?

Der Exit-Multiple-Ansatz ist bei Branchenfachleuten häufiger anzutreffen, da sie es vorziehen, den Wert eines Unternehmens zu vergleichen. Bewertungsmethoden Bei der Bewertung eines Unternehmens als Unternehmensfortführung werden drei Hauptbewertungsmethoden verwendet: DCF-Analyse, vergleichbare Unternehmen und Präzedenzfalltransaktionen. Diese Bewertungsmethoden werden im Investment Banking, im Equity Research, im Private Equity, in der Unternehmensentwicklung, bei Fusionen und Übernahmen, bei Leveraged Buyouts und bei Finanzierungen eingesetzt, um etwas zu erreichen, das sie auf dem Markt beobachten können. Unter Akademikern werden Sie mehr über das ewige Wachstumsmodell sprechen hören, da es mehr Theorie hinter sich hat. Einige Branchenkenner verfolgen einen hybriden Ansatz und verwenden im Durchschnitt beides.

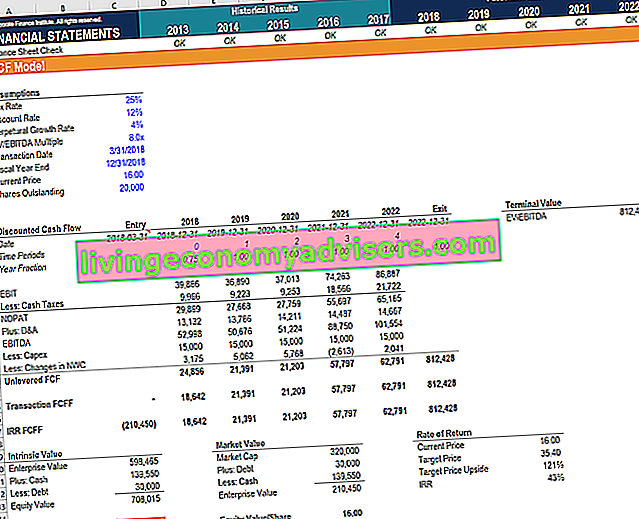

Beispiel aus einem Finanzmodell

Unten finden Sie ein Beispiel für ein DCF-Modell mit einer Terminalwertformel, die den Ansatz "Exit Multiple" verwendet. Das Modell geht davon aus, dass bei der Bewertung ein 8,0-facher EV / EBITDA-EV / EBITDA-EV / EBITDA verwendet wird, um den Wert ähnlicher Unternehmen zu vergleichen, indem der Enterprise Value (EV) mit dem EBITDA-Vielfachen im Verhältnis zum Durchschnitt bewertet wird. In diesem Handbuch werden wir das EV / EBTIDA-Vielfache in seine verschiedenen Komponenten aufteilen und Ihnen Schritt für Schritt erklären, wie Sie den Verkauf des Geschäfts, das am 31.12.2022 endet, berechnen.

Wie Sie feststellen werden, macht der Endwert einen sehr großen Teil des gesamten Free Cash Flow für die Unternehmensbewertung (FCFF) aus. Kostenlose Bewertungsleitfäden, um die wichtigsten Konzepte in Ihrem eigenen Tempo zu erlernen. In diesen Artikeln erfahren Sie, wie Sie Best Practices für die Unternehmensbewertung und die Bewertung eines Unternehmens mithilfe vergleichbarer Unternehmensanalysen, DCF-Modellen (Discounted Cash Flow) und Präzedenzfalltransaktionen, wie sie im Investment Banking, im Aktienresearch verwendet werden, bewerten können. Tatsächlich entspricht dies ungefähr dem dreifachen Cashflow des Prognosezeitraums. Aus diesem Grund reagieren DCF-Modelle sehr empfindlich auf Annahmen über den Endwert.

Ein üblicher Weg, dies darzustellen, ist die Sensitivitätsanalyse. Was ist Sensitivitätsanalyse? Die Sensitivitätsanalyse ist ein Werkzeug, das in der Finanzmodellierung verwendet wird, um zu analysieren, wie sich die unterschiedlichen Werte für eine Reihe unabhängiger Variablen auf eine abhängige Variable auswirken.

Bild: Finanzmodellierungskurs für Finanzen.

Laden Sie die kostenlose Vorlage herunter

Geben Sie Ihren Namen und Ihre E-Mail-Adresse in das unten stehende Formular ein und laden Sie jetzt die kostenlose Vorlage herunter!

Video Erläuterung des Terminalwerts

Im Folgenden finden Sie ein kurzes Video-Tutorial, in dem erklärt wird, wie Sie TV in Excel Schritt für Schritt berechnen. Dieses Beispiel stammt aus den Finanzmodellierungskursen von Finance.

Weitere Bewertungsressourcen

Wir hoffen, dieser Artikel hat Ihnen dabei geholfen, die Endwertformel zwischen der Exit-Multiple-Methode und der Perpetual-Growth-Methode aufzuschlüsseln. Finance ist der offizielle globale Anbieter der FMVA®-Zertifizierung (Financial Modeling & Valuation Analyst). Schließen Sie sich über 350.600 Studenten an, die für Unternehmen wie Amazon, JP Morgan und Ferrari arbeiten. Weitere Informationen zur Bewertung und Finanzmodellierung finden Sie in den folgenden zusätzlichen Finanzressourcen:

- Überblick über Bewertungsmethoden Bewertungsmethoden Bei der Bewertung eines Unternehmens als Unternehmensfortführung werden drei Hauptbewertungsmethoden verwendet: DCF-Analyse, vergleichbare Unternehmen und Präzedenzfalltransaktionen. Diese Bewertungsmethoden werden in den Bereichen Investment Banking, Aktienanalyse, Private Equity, Unternehmensentwicklung, Fusionen und Übernahmen, Leveraged Buyouts und Finanzen eingesetzt

- DCF-Modellierungshandbuch DCF-Modellschulung Kostenloser Leitfaden Ein DCF-Modell ist eine bestimmte Art von Finanzmodell, das zur Bewertung eines Unternehmens verwendet wird. Das Modell ist lediglich eine Prognose des nicht gehebelten freien Cashflows eines Unternehmens

- Erweiterte Excel-Formeln Erweiterte Excel-Formeln müssen bekannt sein Diese erweiterten Excel-Formeln sind wichtig zu kennen und bringen Ihre Fähigkeiten zur Finanzanalyse auf die nächste Stufe. Erweiterte Excel-Funktionen, die Sie kennen müssen. Lernen Sie die 10 wichtigsten Excel-Formeln kennen, die jeder erstklassige Finanzanalyst regelmäßig verwendet. Diese Fähigkeiten verbessern Ihre Tabellenkalkulationsarbeit in jeder Karriere

- DCF-Analyse - Infografik DCF-Analyse Infografik Wie Discounted Cash Flow (DCF) wirklich funktioniert. Diese Infografik zur DCF-Analyse führt Sie durch die verschiedenen Schritte zum Erstellen eines DCF-Modells in Excel.